Dinsdag hadden we het over de belastingvrije sommen en de verhoging voor kinderen ten laste. In principe kan die verhoging enkel worden toegekend aan de ouder bij wie het kind zijn fiscale woonplaats heeft. Er kan echter voor gekozen worden om het belastingvoordeel voor kinderen ten laste te verdelen onder de ouders, het zogenaamde fiscaal co-ouderschap.

Voorwaarden

Om fiscaal co-ouderschap te kunnen toepassen moet je aan 4 voorwaarden samen voldoen.

1, Jij en de andere ouder maken geen deel uit van hetzelfde gezin.

2. Jij en de andere ouder voldoen aan de onderhoudsplicht van jullie gemeenschappelijke kinderen

3. Er is een vonnis of EOT-overeenkomst.

- In een vonnis moet uitdrukkelijk vermeld worden dat de huisvesting van de kinderen gelijkmatig verdeeld is over beide ouders. Het vonnis moet uitgesproken zijn uiterlijk op 1 januari van het aanslagjaar.

- Een EOT-overeenkomst moet geregistreerd zijn op het registratiekantoor of gehomologeerd door de rechtbank. De gelijkmatig gedeelde huisvesting moet ook hier uitdrukkelijke vermeld zijn en daarbovenop een verklaring dat de ouders bereid zijn de toeslagen op de belastingvrije som voor de betrokken kinderen te verdelen.

Sommige belastingdiensten zijn heel erg strikt wat betreft deze voorwaarde. Vonnissen waarin enkel “co-ouderschap” of zelfs een heel gedetailleerde regeling waaruit een gelijkmatig verdeelde huisvesting duidelijk blijkt, zijn soms onvoldoende om fiscaal co-ouderschap te aanvaarden. Zorg er dus voor dat zeker de letterlijke termen gebruikt worden.

4. Noch jij zelf, noch de andere mogen de onderhoudsbijdragen aftrekken.

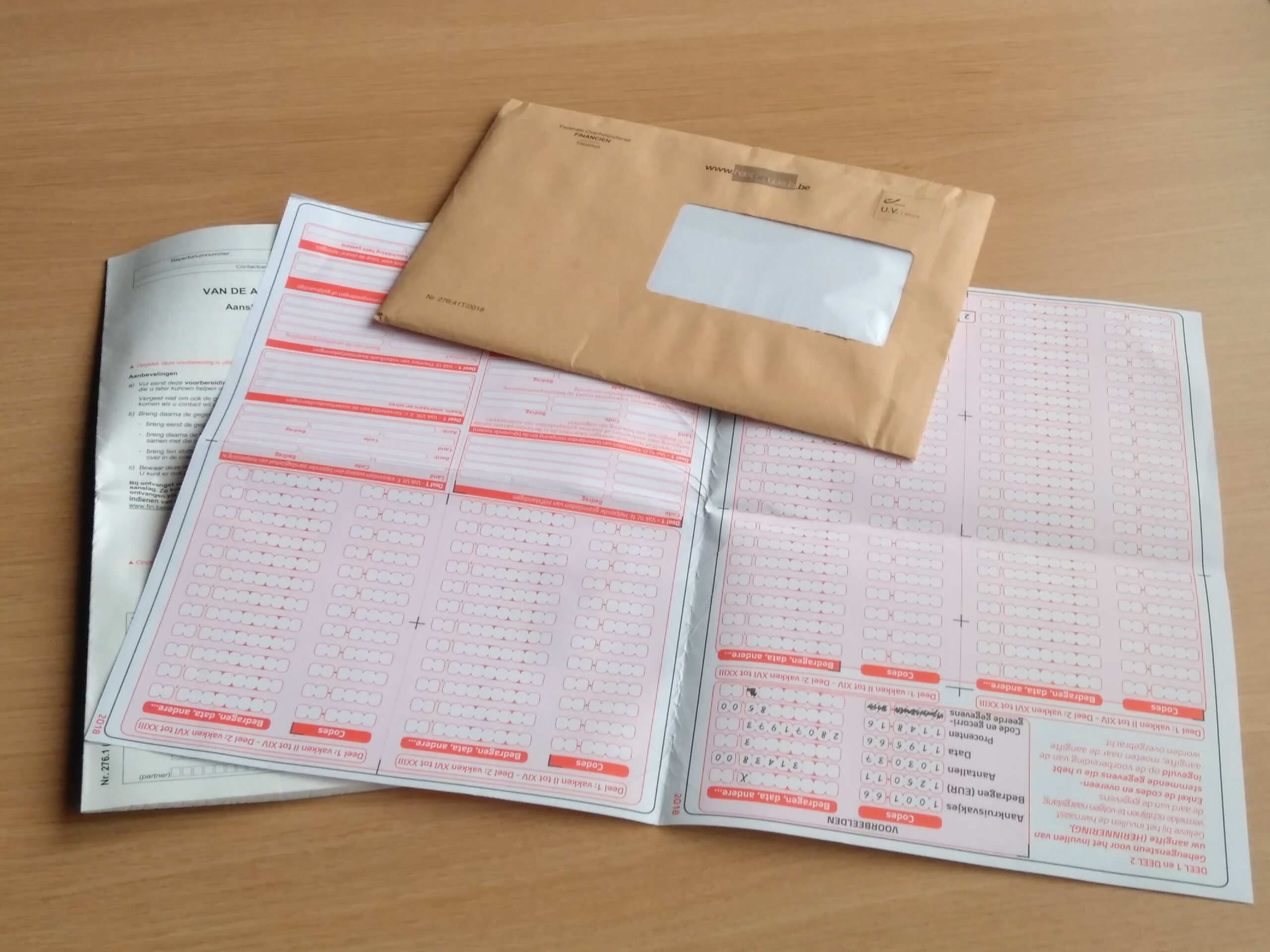

Hoe invullen?

De kinderen zijn bij jou ten laste en je wil dat de helft van het belastingvoordeel toegekend wordt aan de andere ouder: code 1034 (vak II, B2)

De kinderen zijn ten laste bij de andere ouder en de helft van het belastingvoordeel moet aan jou toegekend worden: code 1036 (vak II, B3).

Is fiscaal co-ouderschap interessant?

Ook al lijkt fiscaal co-ouderschap op het eerste zicht misschien de eerlijkste keuze, het is zeker niet altijd de voordeligste.

Fiscaal co-ouderschap is altijd nadelig vanaf 3 kinderen. Alleen voor 1 of 2 kinderen kan fiscaal co-ouderschap voordeliger zijn en dan nog alleen als beide ouders alleenstaand zijn en dus kunnen genieten van de bijkomende belastingvrije som van 1.550 euro.