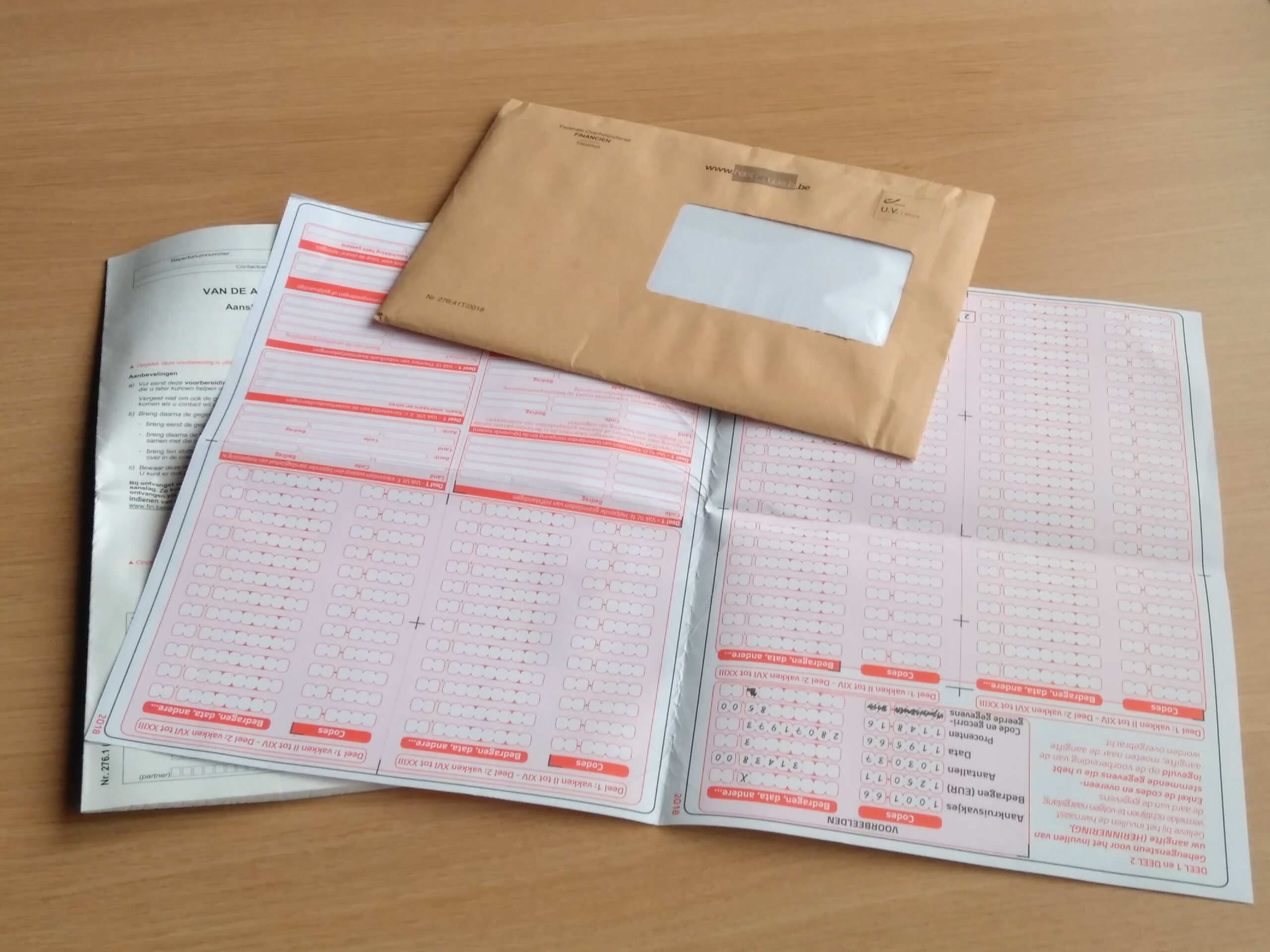

Ben je eigenaar van een woning, dan heb je waarschijnlijk afgelopen weken een brief in je elektronische of gewone brievenbus gevonden dat het weer tijd is om de onroerende voorheffing te betalen. In bepaalde gevallen heb je recht op een vermindering. Is deze niet automatisch toegepast dan kan je nu nog reageren. Ben je huurder? Lees dan ook zeker verder, want ook jij kan je voordeel doen via de onroerende voorheffing.

Hoe wordt de onroerende voorheffing berekend?

De onroerende voorheffing wordt berekend op basis van het KI (Kadastraal Inkomen), een schatting van de huurinkomsten die je had kunnen krijgen voor de woning. Geen schatting van vandaag, maar op basis van de prijzen in 1975 aangevuld met een jaarlijkse indexering.

De onroerende voorheffing is een gewestbelasting, dat betekent dat er verschillen zijn tussen Vlaanderen, Wallonië en Brussel. Zo hanteert Vlaanderen als basisheffing 3,97%. Wordt het huis verhuurd als sociale woning dan is dat 2,54%. Naast de basisheffing komen er nog de opcentiemen van de provincies en de gemeenten.

Vermindering voor kinderen

Heb je minstens twee kinderen die bij jou gedomicilieerd zijn en waarvoor je kinderbijslag krijgt, dan heb je in Vlaanderen recht op een vermindering van de basisheffing. Voor twee kinderen is dat 13,54 euro, voor drie kinderen 21,44 euro. Een kind met een handicap telt dubbel. Door de opcentiemen van provincie en gemeente is de korting hoger dan deze vermindering.

Normaal gezien wordt deze vermindering automatisch toegepast als je eigenaar bent.

Gescheiden ouders

Zelfs bij een gelijkmatig gedeeld verblijf kan in Vlaanderen slechts één ouder van deze vermindering genieten, de ouder bij wie de kinderen gedomicilieerd waren op 1 januari van het aanslagjaar. De andere ouder heeft geen recht op een vermindering, zelfs niet gedeeltelijk. Je kan over een onderlinge verrekening uiteraard wel afspraken maken in je EOT.

Bovenstaande klinkt heel oneerlijk, de kinderen wonen immers evenveel in beide huizen. Dat vond ook het Grondwettelijk Hof. Dat oordeelde dat dit discriminatie is en dat Vlaanderen dit zal moeten aanpassen. Er is op dit moment nog niet bekend hoe de aanpassing er concreet zal uitzien, maar wellicht zal die gelden van 2023. In Wallonië krijgt iedere ouder in deze situatie de helft van de vermindering. In Brussel is er een proportionele verdeling gelijk aan de verblijfsregeling.

Andere verminderingen

Er bestaan ook verminderingen voor een bescheiden woning, wanneer het niet-geïndexeerd KI lager is dan 745 en voor energiezuinige woningen. Tot slot is er ook nog een vermindering mogelijk wanneer de woning minstens 3 maanden leegstond.

Kijk goed na op je aanslagbiljet of met alle verminderingen rekening is gehouden. Is dat niet het geval dan heb je vanaf de verzenddatum van het aanslagbiljet drie maanden de tijd om een bezwaarschrift in te dienen.

Huurders

Het is weinig geweten, maar ook huurders kunnen profiteren van de vermindering op de onroerende voorheffing.

Omdat de huurder zelf geen onroerende voorheffing betaalt, zal de vermindering eerst toegekend worden aan de verhuurder. De vermindering wordt afgetrokken op het aanslagbiljet van de verhuurder.

Omdat het wel de huurder is die recht heeft op de vermindering, moet de verhuurder het bedrag ervan een keer per jaar verrekenen met de huurprijs of doorstorten aan de huurder. Als een vermindering voor de huurder toegekend wordt op het aanslagbiljet van de eigenaar, ontvangt de huurder een brief zodat hij weet dat de vermindering is toegekend en hoeveel die bedraagt.

De verhuurder moet de vermindering eenmalig aanvragen, nadien wordt jaarlijks automatisch bekeken of de situatie nog hetzelfde is. Wanneer de verhuurder de vermindering niet vraagt (via een bezwaarschrift) kan ook de huurder zelf hiervoor actie ondernemen. Licht de fiscus in over je gezinssituatie.

Zelfs wanneer je in de loop van het jaar de woning verlaten hebt kan je nog genieten van de volledige vermindering.

Denk je dat je de voorbije jaren al recht had op de vermindering? Dan kan je nog een aanvraag voor ambtshalve ontheffing indienen tot 5 jaar, te rekenen vanaf 1 januari van het aanslagjaar.

Is er geen korting voor weduwen(naars) met kinderen ? of wordt dit ook al automatisch in rekening gebracht ?

Vanaf twee kinderen is er vermindering voor iedereen, dus ook voor weduwen en weduwnaars.

Wat als bij gescheiden ouders de ene in Vlaanderen woont en de andere in Wallonie?

Zou er dan ook een verdeling mogelijk zijn voor de vermindering van de onroerende voorheffing?

Goede vraag…

Voor het onroerend goed dat in Wallonië gelegen is, heeft de ouder recht op de helft van de vermindering. Voor de woning en Vlaanderen is dat voorlopig dus nog niet het geval. Hopelijk wordt hiermee rekening gehouden bij het maken van de nieuwe wetgeving.